V minulom článku sme si napísali o firemnom automobile používanom na súkromné účely. V tomto článku si povieme viac o DPH pri firemnom automobile.

Daňovník má pri firemnom automobile používanom aj na súkromné účely právo výberu, či odpočíta celú DPH z firemného automobilu a zo služieb a tovarov súvisiacich s firemným automobilom, alebo odpočíta len časť DPH, ktorá sa vzťahuje na využitie automobilu na podnikateľské účely.

Ak sa rozhodne odpočítať celú DPH z firemného automobilu a z tovarov súvisiacich s firemným automobilom, potom musí zdaniť DPH vzťahujúcu sa na časť majetku využívanú na súkromné účely. V súlade s § 8 ods. 3 zákona č. 222/2004 Z. z. o dani z pridanej hodnoty v znení neskorších predpisov (ďalej len “zákon o DPH”) platí, že ak platiteľ dodá tovar na svoju osobnú spotrebu, osobnú spotrebu zamestnancov, dodá tovar bezodplatne alebo na ďalší iný účel ako na podnikanie a ak pri kúpe tohto tovaru alebo jeho súčasti, alebo vytvorení vlastnou činnosťou bola daň úplne, alebo čiastočne odpočítaná, považuje sa takéto dodanie tovaru za dodanie tovaru za protihodnotu.

Uvedené znamená, že ak firma kúpi automobil a odpočíta celú DPH, musí časť DPH odviesť do štátneho rozpočtu každý mesiac, kedy zamestnancovi poskytne automobil aj na súkromné účely. Uvedené podmienky platia aj pre SZČO, ktorá bude automobil využívať na podnikateľské aj súkromné účely.

Podľa § 22 ods. 5 zákona o DPH pri dodaní odpisovaného majetku na osobnú potrebu seba, resp. zamestnancom alebo na ďalší účel ako na podnikanie je základom dane zostatková cena zistená podľa § 25 zákona o dani z príjmov. Pri dodaní tovaru nadobudnutého na iný účel ako na ďalší predaj, ktorého obstarávacia cena je nižšia ako 1 700 eur vrátane a doba použiteľnosti je dlhšia ako 1 rok, je základom dane zostatková cena, ktorá sa určí ako pri majetku, ktorý by bol odpisovaný rovnomerne po dobu 4 rokov.

Príklad na zdanenie DPH pri firemnom automobile poskytnutom aj na súkromné účely:

Spoločnosť poskytla zamestnancovi firemný automobil v júni 2020, ktorý kúpila v máji 2018. Zamestnanec ho bude používať na 30 % na súkromné účely. Kúpna cena automobilu bola 15 000 eur bez DPH, pričom DPH bola vo výške 3 000 eur. Pri kúpe automobilu odpočítala firma celú DPH. Osobný automobil sa odpisuje 4 roky. Firma musí dodaniť a odviesť do štátneho rozpočtu DPH vo výške rozsahu použitia automobilu na súkromné účely za každý mesiac, v ktorom sa automobil bude využívať aj na súkromné účely. Základom dane na kalendárny mesiac je zostatková cena zistená podľa § 25 zákona o dani z príjmov. Zostatková cena k 31.12.2019 je vo výške 8 750 eur. Základ dane pre rok 2020 bude vo výške 8 750/4/12 = 182,29 eur. Z toho je DPH 20 % = 36,46 eur. Z tejto sumy je nutné zdaniť 30 %, čo je percento využitia automobilu na súkromné účely = 36,46*0,3 = 10,94 eur. V roku 2021 bude DPH na zdanenie nižšia, pretože sa bude počítať zo zostatkovej ceny zistenej k 31.12.2020 po uplatnení daňového odpisu za rok 2020.

Druhou možnosťou je odpočítať DPH z firemného automobilu len z časti, ktorá sa využíva na podnikanie. V tom prípade sa podľa § 49 ods. 5 nepovažuje použitie automobilu na súkromné účely ako dodanie tovaru za protihodnotu podľa § 8 ods. 3 zákona o DPH, tzn. firma nebude zdaňovať zamestnancom DPH z časti využívanej na súkromné účely.

V súlade s § 49 ods. 5 zákona o DPH ak platiteľ použije hmotný majetok odpisovaný (s výnimkou stavieb), ako aj prijaté služby a nadobudnutý hmotný majetok iný ako odpisovaný hmotný majetok, na účely svojho podnikania, ako aj na iný účel ako na podnikanie, odpočíta daň len v pomere zodpovedajúcom rozsahu použitia na podnikanie k celkovému rozsahu použitia. Pomer použitia hmotného majetku a služieb na podnikanie a na iný účel ako na podnikanie platiteľ určí podľa výšky príjmu z podnikania a iného príjmu ako je príjem z podnikania, doby používania hmotného majetku a služieb na podnikanie a na iný účel ako na podnikanie alebo podľa iného kritéria, použitie ktorého objektívne odráža rozsah použitia hmotného majetku a služieb na podnikanie a na iný účel ako na podnikanie.

Zjednodušene platí, že podľa § 49 ods. 5 zákona o DPH pri kúpe firemného automobilu môže firma, resp. SZČO odpočítať DPH len z časti, ktorá bude priradená k podnikateľským účelom.

Ak platiteľ uplatňuje výdavky na spotrebované pohonné látky vo forme paušálnych výdavkov podľa zákona o dani z príjmov a nemôže preukázať rozsah použitia pohonných látok na účely svojho podnikania a na iný účel ako na podnikanie, môže odpočítať DPH z kúpy pohonných látok do výšky paušálnych výdavkov podľa zákona o DPH. Napríklad, ak firma používa automobil na 90 % na podnikanie, ale nevie to dostatočne preukázať, pri kúpe pohonných uplatní DPH vo výške 80 %. Toto ustanovenie v zásade trochu odporuje ustanoveniam zákona o DPH vzťahujúcom sa k majetku využívanom na podnikanie a na súkromný účel, kedy platiteľ musí vedieť, na koľko percent využíva majetok na podnikanie. Zároveň by mal v prípade daňovej kontroly vedieť preukázať stanovené percento využívania majetku na podnikanie, aby vedel preukázať správnu výšku odpočítania DPH pri kúpe automobilu využívaného na podnikanie a na súkromný účel, prípadne aby vedel preukázať správnu výšku zdanenej DPH pri dodaní majetku na osobnú spotrebu (ak si pri kúpe odpočítal celú DPH).

V prípade, ak firma alebo SZČO odpočítala DPH len z časti firemného automobilu prislúchajúcej na jeho využitie na podnikateľské účely a v nasledujúcom zdaňovacom období zmení rozsah použitia majetku na podnikateľské účely, musí odpočítanú daň upraviť. Na to, aby firma alebo SZČO mohla pri úprave odpočítanej dane postupovať podľa § 54d zákona o DPH, musí byť cena firemného automobilu bez DPH minimálne 3 319,39 eur a pri jeho kúpe alebo vytvorení vlastnou činnosťou odpočítala len časť dane. Tzn. pokiaľ firma alebo SZČO pri kúpe automobilu odpočíta celú DPH, v nasledujúcich rokoch nemôže postupovať podľa § 54d zákona o DPH, ale musí zdaniť časť DPH využívanú na súkromné účely podľa § 8 ods. 3 zákona o DPH.

Poznámka: Na účely zákona o DPH je zdaňovacím obdobím kalendárny mesiac, resp. kalendárny štvrťrok.

Podľa § 54d ods. 2 zákona o DPH je obdobie na úpravu odpočítanej dane 5 rokov vrátane roka, v ktorom platiteľ nadobudol hnuteľný hmotný majetok. Ak firma alebo SZČO prenajala firemné auto formou finančného lízingu, obdobie na úpravu odpočítanej dane začalo plynúť v kalendárnom roku, v ktorom bol tento automobil odovzdaný do užívania platiteľovi.

V súlade s § 54d ods. 3 zákona o DPH vykoná platiteľ úpravu odpočítanej dane v poslednom zdaňovacom období kalendárneho roka, v ktorom zmenil rozsah použitia hnuteľného hmotného majetku, a to za každý kalendárny rok do skončenia obdobia na úpravu odpočítanej dane vrátane kalendárneho roka, v ktorom zmenil rozsah použitia tohto majetku.

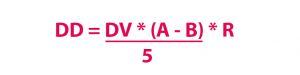

Úpravu odpočítanej dane vykoná podľa nasledujúceho vzorca:

DD = DPH na dodanie alebo dodatočne odpočítanie DPH

DV = DPH zo vstupnej ceny automobilu

A = podiel výšky DPH, ktorú mal platiteľ DPH naposledy právo odpočítať k výške DPH zo vstupnej ceny automobilu.

B = podiel výšky DPH, ktorú môže odpočítať k výške DPH zo vstupnej ceny automobilu.

Podiely A a B sú v rozmedzí od 0 do 1 a zaokrúhľujú sa na 2 des. miesta nahor.

R = počet rokov zostávajúcich do skončenia 5-ročného obdobia na úpravu odpočítania dane vrátane roka, v ktorom došlo k zmene účelu použitia majetku.

Príklad na úpravu odpočítanej DPH pri zmene používania firemného automobilu aj na súkromné účely

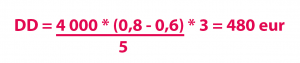

Michal je živnostník, ktorý v roku 2018 kúpil automobil v cene 20 000 eur bez DPH, pričom DPH zo vstupnej ceny bola 4 000 eur. Pri kúpe automobilu predpokladal použitie automobilu na podnikateľské účely vo výške 80 %, takže odpočítal DPH v sume 3 200 eur. V máji 2020 zmenil podiel využívania automobilu na podnikateľské účely na 60 %. Úpravu odpočítanej dane vypočíta nasledovne:

Keďže znížil podiel využívania automobilu na podnikateľské účely, musí v decembri (alebo vo 4. štvrťroku) 2020 znížiť pôvodne odpočítanú DPH o 480 eur.